En esta lección daremos un paseo por los patrones gráficos del Precio, es decir, figuras que tratan de reconocer los traders en el gráfico con el fin de hacer trading. Estos patrones gráficos o figuras están formadas por los movimientos del precio, que se repiten en diferentes marcos de tiempo o TimeFrame y ayudan a los inversores a identificar el momento oportuno para entrar o salir del mercado o quedarse en una operación.

Recordamos que al igual que los patrones de Velas Japonesas, estos patrones gráficos del precio no son 100 % eficaces, ya que no siempre se cumplen. Aun así, ha quedado demostrado que tienen una cierta fiabilidad. Sobre todo, en marcos de tiempo mayores aumenta su probabilidad. Y en esta lección aprenderá los más conocidos.

Para probar este tipo de operación en caso de que no esté familiarizado, puede abrir una cuenta demo (haga clic aquí). Recuerde que cada broker regulado posee diferentes herramientas o servicios para el usuario, por lo que es recomendable abrir una cuenta demo en diversos brokers regulados con el fin de conocer cuál de estos se adapta mejor a su estilo

Patrones gráficos en trading

Antes que nada, es importante tener en cuenta el contexto cuando buscamos patrones gráficos del precio. Por ejemplo, los patrones gráficos de inversión alcista los buscaremos en contextos de mercado con retrocesos de una tendencia alcista, o en los Throwbacks.

Y los patrones gráficos de inversión bajista los buscaremos en contextos de mercado con tendencias bajistas en sus Pullbacks o “retrocesos”.

Por último, si queremos podemos apoyarnos también en el uso de indicadores técnicos, que veremos más adelante en este curso.

Patrones gráficos de continuidad

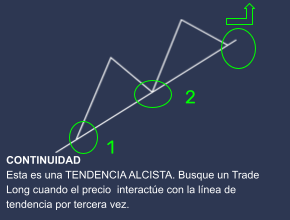

En este primer ejemplo de patrones gráficos nos encontramos en una tendencia alcista. Hemos trazado una línea de tendencia, aunque tenemos solo 2 puntos. Es importante prestar atención al momento en que el precio alcance dicha línea con un tercer rebote.

El precio podría rebotar, y encontraríamos un buen punto de entrada a favor de la tendencia. Como resultado, la relación Beneficio/Riesgo sería más favorable.

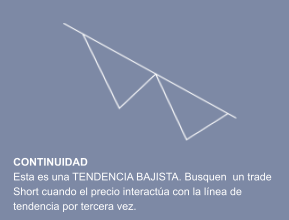

A continuación, tenemos un ejemplo en la imagen de abajo donde nos encontramos en una tendencia bajista. En este caso, cuando tengamos dos swings bajistas, debemos unir los dos máximos, prestando atención a cómo se mueve el precio. Las velas japonesas también podrían ayudarnos.

Patrones gráficos de cambio de tendencia Doble mínimo o triple mínimo

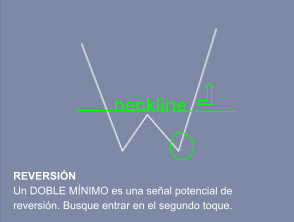

Pasemos a los patrones gráficos de reversión doble mínimo (también podría ser triple mínimo), también conocido como “Doble Suelo” o “Triple Suelo”. La mejor entrada es al segundo rebote, identificable con patrones de velas japonesas, y sería mejor en un nivel de soporte o con indicadores. Sería mejor timeframe menores, pero si tenemos dudas podríamos esperar a que el precio haga el segundo rebote.

Cuando el precio supere la “neckline”, o sea, la línea clavicular, es decir, aquel máximo que hay entre los dos rebotes, entraremos Long, en compra. El Stop Loss se puede colocar unos puntos o PIPs por debajo de los dos rebotes, y como target la misma distancia que hay entre el suelo y la neckline. De esta forma, tendríamos una relación Beneficio/Riesgo de 1 a 1.

Sin embargo, una vez que estemos muy cerca del target teórico y observamos el gráfico en timeframe mayor (o nos apoyemos en algún indicador), podríamos subir el target aumentando notablemente el “ratio” beneficio/riesgo, o cerrar parte del trade, mover el Stop Loss a nivel de entrada, o sea, en “Breakeven”, o también conocido como “Risk Free” y dejar correr la otra parte parcial de la operación.

Doble máximo o triple máximo

De igual manera, en caso de tendencia bajista en un swing alcista, podemos encontrar los patrones gráficos doble máximo o triple máximo. También es conocido como “Doble Techo” o “Triple Techo”. Las reglas son las mismas para el Doble suelo, con la única diferencia de que buscaremos el target hacia abajo y el Stop Loss lo pondremos unos puntos por encima los dos máximos, la línea del techo.

Observe a continuación un ejemplo de doble suelo y doble techo en un gráfico real.

Rectángulo de continuidad

Pasemos a los patrones gráficos llamados Rectángulos de continuidad. Después de un movimiento alcista del precio, este puede quedarse atrapado entre niveles de soporte y resistencia entrando en una fase de consolidación. Y dado que estamos buscando operaciones a favor de la tendencia, esperaremos a que el precio rompa la Resistencia (flecha verde) y siga a favor de la Tendencia.

Hay diferentes formas de operar estos rectángulos. Por ejemplo, podemos esperar el “break out” o ruptura al alza, o después el “break out” un throwback, o sea, un re-test de la resistencia perforada y luego entrar a favor de la tendencia.

Rectángulo de continuidad bajista

Lo mismo podemos aplicar a los patrones gráficos rectángulos de continuidad bajista: esperamos el breakdown o también el pullback, o sea, re-test del soporte que se ha roto.

En este caso, para ambos casos, tanto alcista como bajista, dependiendo de nuestra exposición o tolerancia al riesgo, podríamos colocar el Stop Loss a un extremo del rectángulo o unos puntos por debajo del nivel de re-test del precio, siempre y cuando se presente. El Target teórico corresponde a la altura del rectángulo, es decir, una proporción Beneficio/Riesgo de 1 a 1, con el Stop Loss al extremo. Sin embargo, lo más recomendado es buscar siempre una proporción mayor.

También en este caso, sería oportuno tratar de ver la situación y el contexto del precio en timeframe superiores. De esta manera, podríamos observar si estamos cerca de soportes o resistencias importantes, apoyarnos en algún indicador y luego decidir si podemos hacer un cierre parcial de la operación, moviéndonos en “breakeven”, o sea, moviendo el Stop Loss a nivel de entrada, anulando riesgos de pérdidas y dejando correr la operación residua tratando de sacar mayores beneficios.

Por otro lado, la relación Beneficio/Riesgo aumenta notablemente con una entrada en re-test y un stop loss un poco por debajo o por encima de este.

Recordemos que hay también rectángulos donde el precio no sigue la tendencia principal, como los de acumulación y distribución, donde el precio invierte la tendencia.

Banderas

Pasemos a los patrones gráficos llamados banderas. Son figuras de continuidad, donde el precio generalmente después un trend bien marcado, empieza una ligera corrección, o un retroceso, quedando atrapado entre dos líneas imaginarias como si fueran un soporte y resistencia dinámicas, para luego seguir a favor de la tendencia.

En caso de bandera de continuidad bajista, buscaremos la entrada cuando el precio esté reaccionando en la línea superior, y quizás apoyándonos en un patrón de Velas Japonesas, o mejor aún, en el breakdown de la línea inferior. Asimismo, podría ocurrir un Pullback o re-test de la línea perforada. El primer Target teórico equivale a la altura de la bandera, mientras que el segundo target equivaldría a la altura del swing que precede a la bandera.

Noten que se parecen mucho a los canales de precios. De hecho, la forma de operarlo es la misma, solo que la bandera suele ser de menos velas, precedidas por una alta volatilidad. En cambio, los canales se parecen más a verdaderos trend y se aprecian más los rebotes del precio en las líneas superiores e inferiores.

Cabeza hombros

Pasemos ahora a una de las figuras o patrones gráficos probablemente más eficaces: cabeza hombros o “Head & Shoulders”. Es un patrón de reversión, donde buscaremos la entrada una vez que el precio rompa la línea clavicular o “Neckline”, una línea imaginaria que podemos trazar al unir los dos mínimos o máximos relativos, dependiendo si estamos en la versión bajista o alcista. También en este caso, hay quienes prefieren esperar un re-test del precio en la neckline, pero esto no siempre ocurre.

El Target teórico corresponde a la proyección, al extremo de la neckline, de la altura que hay entre la línea clavicular y la cabeza, y el stop loss es variable según el trader. Por ejemplo, podríamos dejar el SL unos pocos puntos por encima o por debajo la cabeza, dependiendo de si estamos en la versión bajista o alcista, con una ratio Beneficio/Riesgo de 1 a 1, colocándolo unos puntos o PIPs por encima del hombro derecho. Y si se entra en pullback, este tendrá unos pocos puntos por encima aumentando el ratio Beneficio/Riesgo. Sin embargo, no hay garantías del 100 % de que el retest se cumplirá en todos los casos.

Banderín

Concluimos con la figura del banderín. Son patrones de precio que nos recuerdan mucho la figura del triángulo. Suelen encontrarse en situaciones de alta volatilidad, y a favor de la tendencia. Hay banderines formados por pocas velas y otros que duran más tiempo, los máximos son decrecientes y los mínimos crecientes. ¿Y cómo se calcula la forma de entrar, o calcular el target y establecer el stop loss? El mismo de las banderas.

Con esto hemos terminado esta lección de su curso de trading online. Les aconsejamos tratar de buscar en el gráfico de su plataforma de trading los patrones de precio de esta lección. Pueden usar una cuenta demo en un broker regulado al dar clic en este enlace.

En la próxima lección hablaremos de indicadores técnicos y de cómo pueden ayudarnos a la hora de operar.

Pase a la siguiente lección: Indicadores técnicos de trading

Los CFDs son herramientas complejas y tienen un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 76,4% de las cuentas de los inversores minoristas pierden dinero al intercambiar CFDs con este proveedor. Debería considerar si entiende cómo funcionan los CFD y si puede permitirse el lujo de correr el alto riesgo de perder su dinero.

Jose conoce los mercados financieros y los servicios ofrecidos por los principales brokers online. Escribió diferentes cursos sobre trading y estrategias.