Las acciones, junto a los bonos y equivalentes de efectivo o fondos del mercado monetario son clases de activos tradicionales para inversiones minoristas. De hecho, durante los últimos 10 años, un sector en crecimiento de pequeños inversores también ha podido comerciar, aparte de las acciones, con divisas y materias primas. Por tanto, hoy tiene la opción de invertir en una amplia variedad de sectores de activos, así que vale la pena saber cómo funcionan las acciones y en esta guía lo veremos.

Mientras hablamos de estos valores y herramientas de inversión, comencemos con el abuelo de todas, las acciones. Las acciones están a la raíz de muchos índices, fondos mutuos y ETF. A medida que comprende los fundamentos de las acciones y las empresas, puede iniciar operaciones tanto con empresas individuales como con fondos. Es importante comprender estas diferencias, ya que influyen en el riesgo y tienen tasas de rendimiento históricamente diferentes.

Y hablando de riesgos al tratar de comprender cómo funcionan las acciones, algunos inversores encuentran útil practicar abriendo una cuenta gratuita.

Cómo funcionan las acciones: los sectores

Expliquemos cómo funcionan las acciones, a partir de los sectores donde se mueven. Los activos suelen moverse en diferentes ciclos, y lo mismo se aplica al sector de las acciones. De esta manera, cuando comprenda qué impulsa cada ciclo, podrá saber mejor cómo encajan dentro de las tendencias. Por ejemplo, debe aprender cuándo están en demanda y en qué momento pueden caer en desgracia. Asimismo, debe descubrir los riesgos y las recompensas habituales.

La mayoría de inversores utilizan un desglose de activos por sector para equilibrar su cartera. Se trata de nueve sectores que ofrecen una variedad dentro del mercado de valores. Conocer esta información lo ayudará a comprender cada sector y sus tendencias, incluido el de las acciones, así como el ciclo del mercado.

Consumidor discrecional

Son empresas que producen bienes y servicios que se consideran como placeres, pero que no son esenciales. La gente compra estos productos con dinero “extra”. De hecho, cuando la economía es buena, es más probable que la gente gaste dinero en cosas “frívolas”, por eso el consumo discrecional aumenta a medida que la economía mejora y prospera en los mercados alcistas.

Cuando la economía se contrae, la gente reduce los extras, por lo que esta clase de consumo tiene una tendencia a la baja en una recesión. Pero dentro de esta clase de activos, algunas acciones pueden tener una tendencia diferente. Para hacer un ejemplo, el entretenimiento barato, como las películas, tiende a aumentar en los malos tiempos.

Algunas empresas de este sector incluyen:

- Bertelsmann (medios de comunicación)

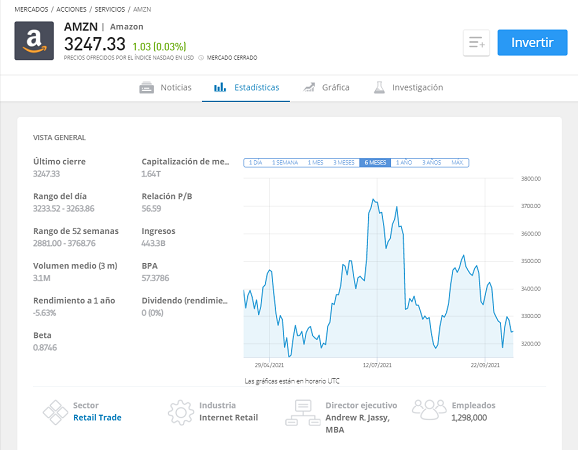

- Amazon (bienes de consumo). Lo invitamos a leer: ¿Es buen momento para comprar acciones de Amazon?

- Christian Dior (bienes de lujo)

- Walt Disney Co. (entretenimiento)

- McDonald’s (comida rápida)

- L’Oréal (cosméticos)

- NIKE (ropa)

- Netflix. Conozca cómo invertir en Netflix en nuestro artículo especializado.

- Time Warner (películas y entretenimiento)

Productos básicos de consumo

Estos activos se consideran esenciales, ya que la gente no deja de comprar estos productos incluso en una recesión. Este sector incluye a los distribuidores de agricultura, alimentos, bebidas, tabaco y productos farmacéuticos. También incluye artículos domésticos no duraderos y productos personales, incluidos supermercados y centros comerciales.

Al final del ciclo, cuando las economías entran en recesión y durante esta, los inversores a menudo dirigen su atención hacia los productos básicos de consumo y los precios suben. Creen que los activos mantienen mejor su valor y es menos probable que fluctúen en este sector. En cambio, cuando los tiempos mejoran, el dinero rota fuera de este sector hacia activos que se mueven más rápido y los precios pueden caer. De hecho, generalmente los ciclos tienden a ser más apagados en los productos básicos de consumo y a menudo se los considera un sector seguro y libre de riesgos.

Las acciones del sector de productos básicos de consumo incluyen empresas como:

- Anheuser-Busch (bebidas)

- Walmart (minorista)

- Procter & Gamble Co (minorista)

- Sligro Food Group (comestibles)

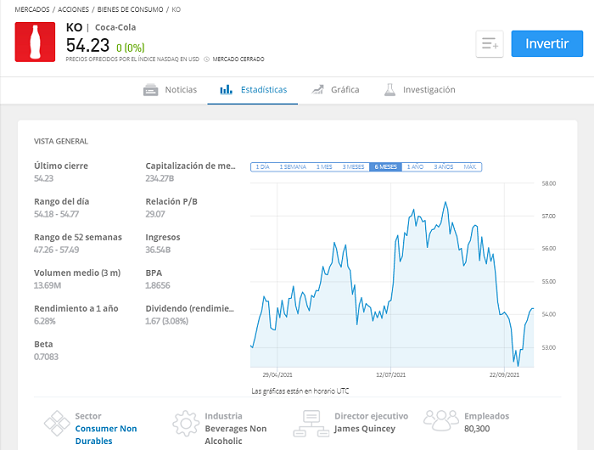

- Coca-Cola Co. (bebidas)

- Philip Morris International (tabaco)

- Carrefour (minorista)

- Unilever (cuidado personal)

- Nestlé (bienes de consumo )

Algunas de estas acciones y otras más se pueden encontrar en las plataformas reguladas haciendo clic aquí.

Energía

En esta categoría se incluyen acciones relacionadas con la producción o el suministro de energía. Tradicionalmente, el sector energético ha estado dominado por empresas de petróleo y gas. Y dentro de estas industrias del petróleo y el gas, las empresas se dividen en tres tipos: extracción (upstream), refinación (midstream) y distribución (downstream) de gas y petróleo. A su vez, las empresas que participan en todos los aspectos de la producción de energía se denominan empresas integradas. Las empresas integradas son menos vulnerables a las variaciones en el precio del petróleo o del gas, ya que el costo de refinación y transporte puede mantenerse estable cuando el costo de extracción aumenta o disminuye.

Por otro lado, las empresas upstream en exploración y extracción se expanden cuando hay demanda de energía y sufren cuando baja el precio de la energía. Debido a que a menudo están muy endeudadas, estas empresas no suelen sobrevivir durante las tendencias a la baja. Son más volátiles y conllevan más riesgo. En cambio, las empresas de distribución downstream pueden ofrecer dividendos constantes en las buenas y en las malas.

El carbón, la energía nuclear y las energías renovables como el agua, la eólica y la solar también se incluyen en el sector energético. Históricamente, las acciones de energía renovable se consideraban más especulativas y conllevaban más riesgo. Asimismo, a medida que la tecnología mejora y las energías renovables se incorporan a la corriente principal, las acciones se vuelven más estables. Estas acciones pueden fluctuar según las políticas y los reembolsos del gobierno.

De hecho, algunos inversores se concentran en invertir en energías renovables, en la inversión sostenible, e incluso llegando a invertir en agua.

Por ejemplo, un tipo de reservas de energía que se ven más afectadas cuando el petróleo sufre cambios bruscos son las acciones de perforación. Entre estas están Apache Corp y Marathon Oil que se ven afectadas cuando el petróleo cae, al igual que las acciones de energía alternativa. Cuando el petróleo sube, lo hace con la marea. Pero también lleva consigo existencias de vehículos eólicos, solares y eléctricos.

Las acciones de energía incluyen las empresas:

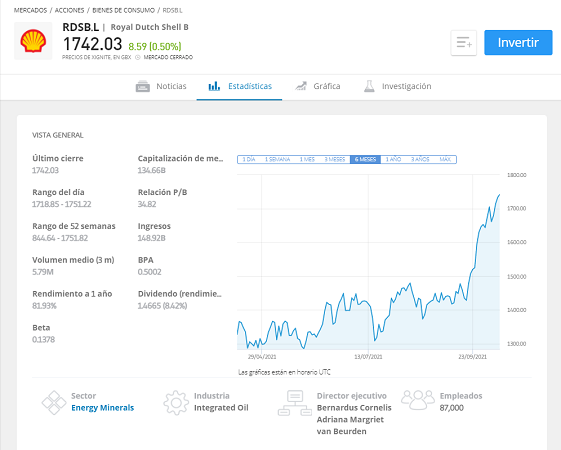

- Royal Dutch Shell (petróleo y gas)

- BP (petróleo y gas)

- Nordex AG (energía eólica)

- Yingli Green Energy Holding Co Ltd (solar)

- Canadian Solar Inc. (solar)

- ExxonMobil (petróleo y gas)

Algunas de estas empresas de energía también están presentes en los brokers regulados que ofrecen cuentas demo. Puede comenzar a abrir una cuenta demo en uno o varios de estos brokers regulados a través de este enlace.

Finanzas

El sector de las finanzas cubre los servicios financieros tanto para clientes minoristas como comerciales, incluidos bancos, compañías de seguros, planes de ahorro, administradores de inversiones, compañías hipotecarias y bienes raíces.

Las finanzas tienden a tener un buen desempeño cuando comienza la recuperación mientras el crédito también crece. Prosperan en los mercados alcistas, mientras que en una recesión, el crédito se agota y las finanzas pueden ver caer los precios.

Por otro lado, los Fideicomisos de Inversión Inmobiliaria (REIT) siguen un ciclo algo diferente. Pueden depender más de las tasas de interés, mientras que las compañías de seguros a menudo se consideran ingresos estables y confiables en todos los tipos de mercados. De hecho, todas las finanzas son sensibles a los cambios en las leyes y regulaciones. El aumento de las tasas de interés beneficia a los bancos, mientras que la caída de las tasas de interés reduce sus resultados.

Entre las acciones financieras se incluyen empresas como:

- ING (banca)

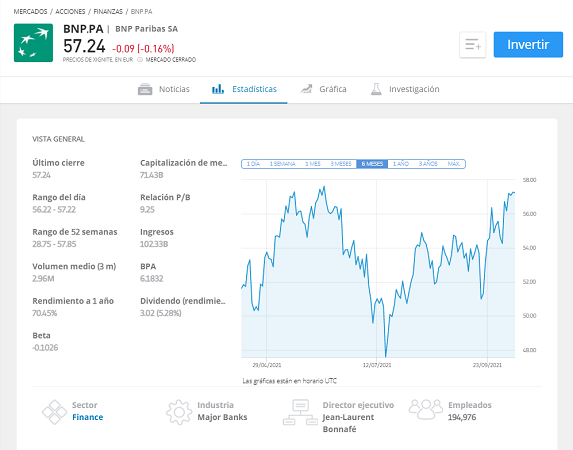

- BNP Paribas (banca)

- Allianz (seguros, anualidades)

- HSBC (banca y gestión patrimonial)

- Munich Re (seguros)

- Morningstar (inversión)

- Exor (inversión)

- Banco Sabadell

Cuidado de la salud

Las acciones relacionadas con la salud se ocupan de bienes y servicios médicos. Esto incluye empresas de gestión de hospitales, equipos médicos y productos médicos. También incluye investigación, desarrollo, producción y comercialización de equipos médicos, productos farmacéuticos y nueva biotecnología.

Todos estos sectores se consideran esenciales, por lo que el sector de la salud generalmente se desempeña bien en todos los mercados, alcistas o bajistas. Pero está sujeto a variaciones basadas en políticas y políticas gubernamentales, subsidios, leyes, etc. De hecho, las acciones de productos farmacéuticos y biotecnológicos pueden subir o bajar en función de los éxitos o fracasos de las pruebas de nuevos productos. También pueden afectar a estas acciones la nueva competencia con los medicamentos existentes. Es más, las biotecnologías en etapa temprana se consideran altamente especulativas.

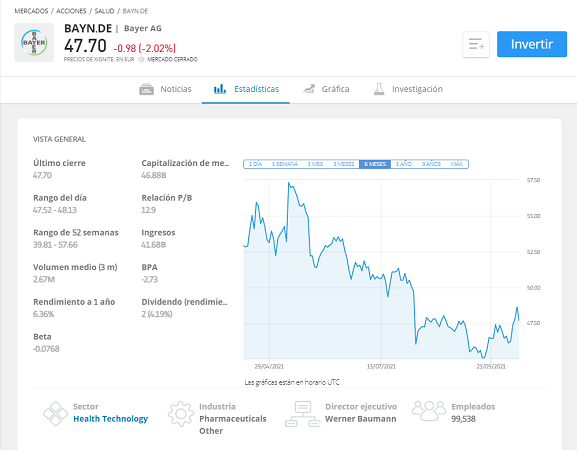

Entre las empresas del sector sanitario están:

- Bayer (productos farmacéuticos)

- Hoffmann-La Roche (productos farmacéuticos)

- GlaxoSmithKline plc (productos farmacéuticos)

- Fresenius (equipos médicos)

- Capio Group (gestión hospitalaria)

- Kaiser Permanente (HMO)

- Pfizer

- Moderna

- Astrazeneca

Industriales

Los bienes industriales son empresas que se dedican a producir artículos que se utilizan en la fabricación y la construcción. Entre los subsectores se cuentan equipos aeroespaciales, de maquinaria industrial, militares y de defensa. También incluye cemento, fabricación de metales, casas prefabricadas y gestión de residuos. Asimismo, el sector industrial cubre empresas de transporte como aerolíneas, camiones, carreteras y ferrocarriles.

Los inversores suelen buscar productos esenciales como el ferrocarril y la defensa para mantenerse estables independientemente de las tendencias del mercado. Por ejemplo, industrias enormes y diversificadas, como General Electric, han mostrado buenos rendimientos durante años en todo tipo de oscilaciones del mercado. Pero la construcción de viviendas y la maquinaria industrial generalmente se desaceleran durante una recesión.

Muchos analistas ven al subsector de camiones y transporte como un referente porque esos números tienden a bajar o subir antes de una inversión de la tendencia en el mercado más grande. En este sector, vale la pena observar al interno tendencias específicas en general a medida que elige sus activos.

Las empresas de este sector incluyen:

- International Airline Group (transporte)

- LafargeHolcim (materiales de construcción)

- Leonardo (aeronáutica y defensa)

- CRH (materiales de construcción)

- BAE Systems (aeronáutica y defensa)

- Schneider Electric SE (automatización / equipos)

- Continental AG (fabricación de automóviles)

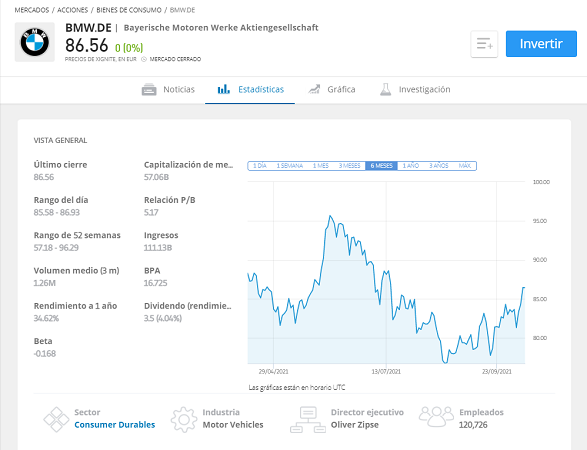

- BMW (automoción)

- TUI Travel (transporte)

También en este caso, si está interesado por operar con algunas de estas acciones del sector industrial, puede hacerlo en un broker regulado (haga clic aquí).

Materiales

Empresas de este sector fabrican o procesan productos químicos y plásticos, extraen minerales y metales. También el papel, los envases y los embalajes forman parte de este sector. En este sector algunos analistas incluyen la silvicultura y la construcción, ya que están estrechamente alineados con los envases y constituyen la materia prima de muchos productos.

Por otro lado, los productos químicos se utilizan en una amplia gama de negocios. De esta manera, pueden resistir mejor en una variedad de ciclos, aunque en una recesión, la demanda de ellos se reduce. Los fabricantes utilizan oro y otros metales que afectan los precios de los activos. Pero los metales preciosos también circulan con la demanda de los inversores de un refugio seguro, y los inversores pueden recurrir a estos en tiempos de incertidumbre económica y política y tienden a reducir sus tenencias a medida que suben las tasas de interés.

Las empresas de este sector incluyen:

- BASF (productos químicos)

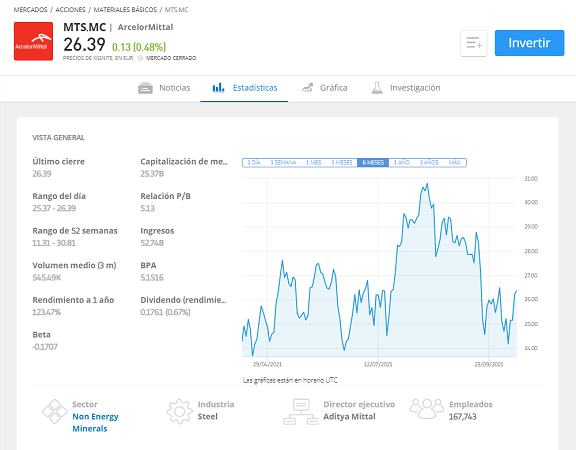

- ArcelorMittal (acero)

- Rio Tinto Group (minería)

- LyondellBasell (productos químicos)

- Dow Chemical Co. (productos químicos)

- Rockwell Automation Inc. (automatización)

- Silver Wheaton Corp. (metales)

Tecnología

Este sector incluye negocios de TI y empresas que investigan, desarrollan, producen y distribuyen equipos de comunicación como smartphone, torres, cable, etc. También incluye hardware y software de ordenadores, entretenimiento en el hogar, equipos de oficina, gestión de datos, sistemas de procesamiento, y servicios de consultoría.

Pero debido al constante avance de la tecnología, los productos nuevos pueden quedar obsoletos rápidamente. De esta manera, los nuevos inventos pueden hacer subir los precios de las acciones, a veces de manera significativa. A su vez, la competencia en precios y mejores inventos ejercen presión a la baja sobre las empresas. Por tanto, estas acciones suelen tener mayor volatilidad y riesgo. Les va bien en un mercado en alza, por ejemplo, y bajan a medida que los mercados se reducen y los clientes recortan.

Muchas de estas acciones tienen valoraciones más altas porque los inversores esperan más y mejores productos en el futuro. Asimismo, si sus declaraciones de ganancias no cumplen con las expectativas, el precio generalmente se ve afectado. Algunos traders utilizan estos cambios de volatilidad para negociar CFD.

Algunas empresas de este sector incluyen:

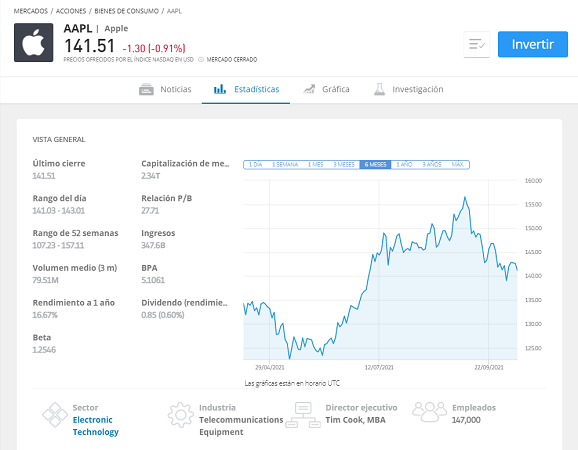

- Apple (comunicaciones). Lea más sobre cómo comprar acciones de Apple en nuestro artículo especializado.

- Microsoft (TI). Conozca cómo comprar acciones de Microsoft.

- Materialise (impresión 3-D)

- Skype (comunicación)

- Spotify (transmisión de música)

- Shazam (etiquetar canciones)

- Google. Lo invitamos a conocer más sobre el precio de acciones de Google.

- Huddle (software empresarial)

- Blossom IO Inc. (herramientas de gestión de productos)

- Nginx (servidor web)

- Snapchat

- Facebook. Puede leer más sobre la cotización de acciones de Facebook en nuestro artículo especializado.

Servicios públicos

Este sector distribuye electricidad, petróleo, gas, agua, etc., de modo que los servicios públicos que distribuyen energía se han considerado acciones ultraseguras. De hecho, todo el mundo necesita energía en las buenas y en las malas. Por tanto, se han utilizado como acciones de ingresos para proporcionar dividendos constantes a los jubilados. Los valores de servicios públicos tienden a aumentar en las recesiones porque se utilizan como refugio seguro, y pueden tener una tendencia a la baja en los buenos tiempos a medida que los inversores cambian a acciones más rentables.

Las empresas del sector de servicios públicos incluyen:

- Engie SA (empresa eléctrica)

- E.ON (empresa eléctrica)

- Kenon Holdings Ltd. (generación de energía)

- Artesian Resources Corporation (agua)

- Ltd. (energía solar)

Los brokers regulados también abarcan acciones de empresas de este sector de los servicios públicos que se pueden probar en una cuenta demo gratis (haga clic aquí).

Como resultado de diversificar su cartera en estos sectores, podría ver que sus acciones suben en cada fase del ciclo del mercado. Y algunos, como los metales preciosos, marchan a un ciclo completamente diferente.

Cómo funcionan las acciones: comprender la diversidad

Incluso dentro de los sectores, las acciones se agrupan según el tamaño, la producción, los dividendos y la ubicación. Cada uno de estos puede aportar a los inversores una mayor diversidad. Asimismo, ayudan a los inversores a evaluar el riesgo y la probabilidad de crecimiento o beneficio.

Tamaño

Las acciones se pueden agrupar por el tamaño de la empresa. Generalmente, esto se denomina market cap o capitalización de mercado. ¿Cómo se calcula? La capitalización de mercado se calcula multiplicando el número de acciones en circulación por su precio. Y las empresas se dividen en categorías de pequeñas, medianas y grandes según ese número.

No hay cifras rígidas u oficiales para las agrupaciones. Por ejemplo, Morningstar los divide por un porcentaje. El 5 % superior de las acciones de su base de datos están etiquetadas como de gran capitalización. Para los inversores que deseen evaluar este aspecto de sus empresas, un rango en dólares puede ser más útil.

Estas son las definiciones generalmente clasificadas:

- Mega capitalización: $ 200 mil millones o más

- Gran capitalización: entre $ 10 y $ 200 mil millones

- Media capitalización: entre $ 2 y $ 10 mil millones

- Pequeña capitalización: entre $ 300 millones y $ 2 mil millones

- Micro capitalización: entre $ 50 y $ 300 millones

- Nano capitalización: menos de $ 50 millones

Los inversores tradicionales creen que las acciones de gran capitalización tienen el capital y la profundidad para capear tormentas y las consideran un riesgo más seguro. Por otro lado, las acciones de menor capitalización ofrecen más potencial de crecimiento. De hecho, históricamente han superado a las acciones de gran capitalización. Para hacer un ejemplo, el índice de valor de pequeña capitalización de Wilshire ganó un 371 % entre 1999 y 2013, mientras que el S&P 500 ganó solo un 97 %. Esa es una diferencia del 10,9 % anual frente al 4,6 % anual.

Claro está, ese aumento vino acompañado de volatilidad, mostrando por varios años pérdidas marcadas para las empresas de pequeña capitalización. Y si nos remontamos al período de 1984-1998, el S&P superó a las de pequeña capitalización en un 4 % anual en promedio con un ciclo de capitalización grande y pequeño y un rendimiento mejor en determinados períodos.

Por tanto, algunos inversores mantienen grandes capitalizaciones por su estabilidad y rendimientos constantes y agregan algunas pequeñas capitalizaciones para el crecimiento.

Crecimiento

Las empresas también se dividen en categorías de crecimiento o ingresos. Casi todas las pequeñas capitalizaciones tienen el objetivo de convertirse en grandes. Por ejemplo, las empresas de pequeña capitalización a menudo utilizan sus ganancias para hacer crecer su empresa, adquiriendo empresas más pequeñas. A su vez, invierten las ganancias en más recursos para aumentar la producción o buscar ampliar la gama de productos que ofrecen. En estos casos, los inversores no ven los pagos en forma de dividendos. Más bien, buscan retornos en forma de precios de acciones más altos.

Por otro lado, las acciones de ingresos usan menos de sus ganancias para el crecimiento y devuelven más a los accionistas. Incluso, algunas empresas devuelven casi todas sus ganancias a los accionistas. De esta manera, los inversores no esperan que estas acciones de ingresos aumenten de precio tan rápido como las acciones de crecimiento (o incluso que aumenten mucho). Sino que consideran que la seguridad proviene de tener efectivo físico en la mano en forma de dividendos que estarán allí independientemente de las fluctuaciones del mercado de valores.

Asimismo, reinvertir estos dividendos nuevamente en acciones es una forma de aumentar su interés y aumentar el valor. Claro está, el rendimiento pasado no es garantía de resultados futuros, aunque históricamente la reinversión de dividendos ha producido ganancias constantes en una cartera.

¿Sabía que no todas las empresas de pequeña capitalización son empresas en crecimiento y no todas las empresas de gran capitalización son empresas de ingresos? Una verificación de los precios históricos y el historial de pagos de dividendos lo ayudarán a reconocer el tipo de empresa con la que está tratando.

Cíclicos

Los valores cíclicos son acciones de empresas relacionadas con el ciclo económico, por lo que sus precios también responden a estos ciclos moviéndose fuertemente en sintonía con la economía. Por lo general, estas acciones brindan bienes y servicios que no son clasificados como esenciales, y cuyo valor crece y decrece de la mano de la situación económica.

Durante las temporadas favorables, los valores cíclicos generalmente presentan una evolución más positiva que la que reflejan los índices de referencia, debido a que los ingresos de tales compañías se incrementan en un nivel mayor del que experimentan otras empresas de activos refugio o defensivos.

Para aprender más acerca de estas acciones véase el artículo ¿qué son los valores cíclicos?

Dividendos

Las acciones se dividen en empresas que pagan dividendos y las que no lo pagan. Por tanto, aquellas que no pagan dividendos pueden estar reinvirtiendo las ganancias para crecer, mientras que otros inversores prefieren las empresas que pagan dividendos porque los dividendos están en la mano, no las ganancias en papel. También pueden ser un indicador de la salud de la empresa.

En este caso, no todas las plataformas de trading pagan dividendos por las acciones, pero algunas si lo hacen siempre que realice la operación al comprar sin apalancamiento.

Acciones reales / ETF = Su capital está en riesgo

El aumento de los dividendos es un indicador del crecimiento y la salud de una empresa, y muchos inversores buscan este historial de dividendos en constante aumento. Durante una recesión en la economía, algunas empresas cíclicas pueden verse obligadas a recortar sus dividendos. De esta manera, si una empresa toma malas decisiones, es posible que tenga que recortar dividendos. En caso de que las empresas recorten dividendos, el precio de las acciones tiende a bajar.

Veamos seis razones por las que los dividendos son importantes.

Los dividendos revelan los fundamentos

Cuando una empresa puede pagar dividendos constantes, es una indicación de la estabilidad y el valor fundamental de la empresa. Es posible que las empresas sean creativas con los libros, por lo que los dividendos indican ganancias en efectivo. De hecho, las empresas deben tener efectivo para pagar dividendos. Pero un dividendo alto en una empresa con un flujo de caja libre bajo, también puede indicar un problema. Podría significar que está tomando dinero de ganancias pasadas, no actuales, para pagar un dividendo. Esto no es sostenible.

Los dividendos obligan a las empresas a gestionar mejor

Una caída en los dividendos se considera una falla de la administración y generalmente trae precios de acciones más bajos. Por ese motivo, los gerentes de empresas que pagan dividendos tienen un incentivo adicional para ser prudentes. Los estudios demuestran que las empresas que pagan dividendos pagan menos por adquisiciones que aquellas que no pagan dividendos, de modo que son más eficientes para los accionistas. Asimismo, los gerentes comienzan el año decidiendo cuánto dividendo pagarán. Luego, buscan la forma más eficiente de utilizar el resto del flujo de caja libre.

Los dividendos reducen el riesgo de mercado

Si en su cuenta tiene efectivo proveniente de dividendos, permanecerá allí, ya sea que el mercado suba o baje. Durante un período de tiempo, sus acciones podrían hacer que recupere en dividendos lo que le costó inicialmente comprar las acciones. Por ejemplo, una acción con un dividendo del 10 % se amortizará en 10 años.

Se mantiene mejor en los mercados bajistas

Las acciones que pagan dividendos obtienen mejores resultados en mercados lentos y bajistas. De hecho, no bajan tanto de valor y tienden a ser menos volátiles. En un mercado lento, un porcentaje mayor de la rentabilidad total proviene de dividendos.

Supera a las acciones que no pagan dividendos

A largo plazo y en promedio, las acciones que pagan dividendos producen mejores resultados que otros tipos de acciones. Cuanto más tiempo los inversores tengan acciones que pagan dividendos, mejores serán sus rendimientos. Por ejemplo, más del 27 % de los rendimientos anuales del S&P 500 provienen de dividendos, específicamente de todas las acciones del índice, tanto las que pagan dividendos como las que no pagan. Si lo amplía a 10 años, los dividendos representan el 48 % del rendimiento total del S&P 500.

Los dividendos proporcionan ventajas fiscales

Dependiendo de dónde viva, los dividendos pueden gravarse de manera diferente a otros tipos de ingresos. Verifique si esto podría producir una ventaja para usted.

Los inversores que prefieren el enfoque de compra y retención (o de configuración y olvido) de su dinero pueden encontrar que las acciones que pagan dividendos ofrecen muchas ventajas.

Ubicación

Los inversores tienden a comprar acciones en su propio territorio. Esto tiene sentido, ya que es más fácil comprar acciones en la bolsa de su país y están más familiarizados con las empresas nacionales. Pero diversificar más allá de sus fronteras también tiene ventajas.

Por ejemplo, las acciones internacionales permiten aprovechar los países cuyas economías están en una tendencia diferente. Mientras estos países pueden estar aumentando, el país de origen puede que esté estancado. De esta manera, brindan la oportunidad de elegir empresas emergentes con buen potencial. Y, a veces, el tipo de cambio hace que las acciones extranjeras sean particularmente económicas y atractivas.

Claro está, puede ser difícil comprar acciones extranjeras si no están disponibles en su intercambio. A veces, se puede comprar mediante OTC o fuera de bolsa. En este sentido, la compra de CFD sobre las acciones subyacentes también le brinda mayor libertad para negociar con muchas acciones internacionales.

Derechos de voto

Tradicionalmente, la compra de acciones ha otorgado a los accionistas derechos de voto en la empresa. Esto les da el derecho a elegir miembros de la junta, votar sobre la compensación ejecutiva y presentar resoluciones o demandas a la compañía para que todos los accionistas voten. Si suficientes accionistas votan por una propuesta dirigida por los accionistas, deben ser aprobadas. Se necesita el consenso de muchos accionistas o el poder de algunos grandes accionistas para realizar cambios contrarios a la aprobación de la junta.

Recientemente, se han ofrecido algunas acciones nuevas de oferta pública inicial (OPI) sin derecho a voto. Por ejemplo, las empresas que cotizan en bolsa por primera vez, como Snap, tienen una dirección que quiere mantener el control total de la empresa. Solo tenga en cuenta que los accionistas de este tipo de empresas no tienen la capacidad de efectuar cambios dentro de la empresa en caso de que no estén de acuerdo con la dirección.

Cómo funcionan las acciones: Formas de poseer o controlar activos

La forma más directa de saber cómo funcionan las acciones y controlarlas es comprándolas. Esto se puede hacer con una sola acción o con un grupo de acciones. De hecho, tiene sus ventajas poseer acciones, fondos mutuos, fondos indexados y ETF. Se puede utilizar cada uno para ayudar a controlar los riesgos y diversificar su cartera. También se puede controlar acciones sin poseerlas realmente a través de CFD.

Hay otras dos formas de mantener activos:

Los REIT o fideicomisos de inversión inmobiliaria son una forma de mantener los bienes raíces que producen ingresos como si fueran acciones. Generalmente, son propietarios de unidades de alquiler, hospitales o empresas. O mantienen las hipotecas sobre estas propiedades. Este tipo de capital social es requerido por ley en algunos países para pagar un gran porcentaje de sus ingresos al accionista. Por tanto, podría proporcionar una revalorización del capital a largo plazo. Asimismo, tiene consecuencias fiscales diferentes a otras acciones, ya que los accionistas son responsables de los impuestos sobre los ingresos transferidos.

Las sociedades limitadas se pueden negociar en una bolsa como si se tratase de una acción. Esto le da más liquidez de la que sería posible si invirtiera en una empresa como socio comercial. Pero tenga en cuenta que si bien la mayoría de las asociaciones están relacionadas con los recursos (petróleo y gas, madera o oleoductos), algunas también se encuentran en el sector inmobiliario o financiero. En este caso, tienen distribuciones requeridas trimestrales: actúan como dividendos, pero son obligatorios y pueden provenir de fuentes distintas al flujo de caja.

La sociedad no paga impuestos, por lo que sus distribuciones suelen ser más altas que las acciones promedio. Pero los propietarios de acciones de la sociedad limitada son responsables de todos los impuestos, y estos impuestos pueden ser complicados.

Por tanto, debido a que los derechos, tarifas, riesgos y recompensas varían con los distintos tipos de propiedad o control, los inversores pueden poseer y gestionar activos de muchas formas. Y vale la pena comprender cómo funcionan las acciones, lo que incluye estas diferentes formas, ya que podrían ayudarlo a elegir la más adecuada para sus objetivos, su tolerancia al riesgo y su estilo de inversión.

Finalmente recuerde que todo lo que hemos hablado aquí puede ponerlo en práctica a través de una cuenta demo sin realizar el depósito mínimo inicial. En el podrá operar en los mercados financieros a tiempo real mediante dinero ficticio. Puede abrir una cuenta demo al dar clic en este enlace.

Debido a que los CFD son instrumentos complejos y están sujetos a apalancamiento presentan el gran riesgo de perder dinero rápidamente. De hecho, el 71.2 % de las cuentas de inversores minoristas pierden dinero cuando operan con CFD de este proveedor. Por tanto, antes de invertir, debe estar seguro de que comprende cómo funcionan los CFD y si está en grado de asumir el riesgo de perder su dinero.